Факторинг является разновидностью финансовых услуг, которые предназначены для производителей и ритейлеров, которые работают на условиях отсрочки платежа. Он предполагает финансирование поставки под уступку требования. Как результат, поставщик или производитель товаров получает оплату по совершенной поставке быстрее, чем это оговорено договором с клиентом.

Простыми словами его можно описать как форму товарного кредита. Но от классической сделки его отличает то, что дебиторская задолженность переходит к третьей стороне.

Факторинг – англоязычный термин, который буквально означает посредничество. В роли такого посредника выступает специализированная факторинговая компания. В России это чаще всего отдел банковской организации.

Помимо фактора в сделке участвуют еще две стороны: кредитор (производитель/поставщик) и дебитор (покупатель). Несмотря на участие как минимум трех сторон, договор заключается между фактором и поставщиком, третья сторона в договорных отношениях участвует косвенно. Иногда привлекается четвертая посредническая сторона – например, специализированная электронная площадка для проведения операций.

Факторинг выполняет ряд важнейших экономических функций:

- финансирования поставщика, увеличение его оборотного капитала, устранения кассовых разрывов;

- инкассирования задолженности;

- страхования от рисков неплатежа.

Подобная сделка имеет выгоды для всех сторон: продавец сразу получает выручку, покупатель – товар, убеждаясь в его качестве, а фактор – заработок в качестве посредника. Регулируются данные взаимоотношения ст.43 ГК РФ.

Виды факторинговых операций и их характеристика

Факторинговые услуги очень неоднородны и подлежат классификации по различным основаниям.

В первую очередь, по степени риска фактора. При факторинге с регрессом фактор покупает у поставщика всю дебиторскую задолженность, но при невозможности ее взыскать в дальнейшем с покупателя, получает ее с поставщика. Аналогичная сделка без регресса подразумевает, что риски неплатежа перекладываются на фактора и именно он терпит убытки от столкновения с недобросовестным покупателем.

Различают договора, предполагающие, что денежные требования уже существуют в момент подписания договора (реальный факторинг) или же только предполагаются в будущем (консенсуальный).

С позиции информационной составляющей различают открытую сделку и конфиденциальную. При последнем варианте покупателю неизвестно о том, что право требования по договору перешло к фактору.

Если в сделке участвует один фактор, то она считается прямой, если несколько – взаимной. В случае, когда компания покупатель и поставщик располагаются в одной стране, то речь идет о внутреннем факторинге, в разных государствах – международном.

Особой разновидностью является инвойс-дискаутинг, когда право требования является залогом. Это своего рода кредит под залог права требования.

EDI-факторинг отличается от классического возможностью проводить сделки в автоматическом режиме.

Оформление договора

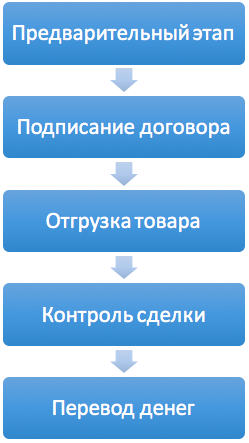

Оформление факторингового договора предполагает прохождение следующих этапов:

1. Предварительный этап

1. Предварительный этап

До заключения договора обычно проводится комплексная оценка и анализ потенциального клиента, его финансовой стабильности. Поставщик предоставляет фактору широкий спектр информации о своем положении на рынке, экономическом состоянии, потенциальных покупателях, условиях отгрузки и оплаты, фактах нарушения условий договора, которые имели место в прошлом.

2. Подписание договора

При положительном решении фактора после проверки документов заключается договор. В нем прописывается предмет договора, права и обязанности сторон, условия финансирования (какие документы нужно предоставить, в какие сроки переведут деньги), лимит кредитования, условия передачи прав на задолженность, стоимость услуг фактора и порядок расчетов, срок действия договора и пр. Иногда сделка сопровождается страхованием сторон от риска неоплаты дебиторской задолженности.

3. Отгрузка товара и передача фактору документов

Поставщик/производитель отгружает товар в пользу покупателей, подписывает необходимый комплект документов (счета-фактуры, накладные) и передает их фактору. Товары отгружаются на условиях отсрочки платежа на 1-4 месяца.

4. Контроль сделки

Фактор контролирует сделку: исполнили ли стороны все обязательства (при выявлении нарушений формируется претензия), соответствует ли активы требованиям, не стоит ли изменить оценку покупателя/поставщика.

5. Перевод денег

Факторинговая компания финансирует поставку под уступку права требования и затем ожидает оплаты от покупателя в течение установленного договором срока поставки.

Суть договора факторинга

Сущность договора факторинга состоит в переуступке прав требования по договору поставки товаров или услуг в пользу финансового агента (должника). Обычно фактор выкупает только краткосрочную дебиторскую задолженность, которая не превышает 180 дней.

Фактор всегда выплачивает поставщику не всю задолженность, а с учетом дисконта. Клиенту платится 75-90% от общего размера требований. Средства в размере 25-10% являются резервными и депонируются на случай возникновения у покупателя претензий к качеству товара или иных непредвиденных обстоятельств. После погашения задолженности фактор переводит остаток суммы поставщику, удерживая определенный процент за свои услуги.

Факторинговые услуги пользуются широкой популярностью у российского бизнеса, что связано с их преимуществами:

- они позволяют быстро увеличить оборотный капитал;

- страхуют от рисков неоплаты;

- отличаются невысокими требованиями к платежеспособности поставщика, что особенно актуально для малого бизнеса;

- дают возможность устранить кассовые разрывы (без привлечения финансирования от фактора возможна такая ситуация, что обязательства по уплате налога на прибыль возникнут ранее, чем покупатель расплатится за товар);

- позволяют наладить работу с новыми покупателями за счет новых схем оплаты, нестабильными в оплате;

- расширить рынки сбыта и выйти на крупных клиентов, которые не отличаются гибкими схемами работы.

Имеют они и недостатки. Стоит отметить, что услуги факторинга доступны далеко не всем компаниям. Так, они не предоставляются организациям с широким кругом клиентов с текущей задолженностью, узкоспециализованным производителям; компаниям, привлекающих субподрядчиков, работающим на условиях постоплаты, послепродажного обслуживания. При отлаженном ритме поставок услуги и вовсе теряют смысл.

Невозможны такие сделки и для физических лиц, бюджетных организаций, расчетов между филиалами.

Факторинг отличается от кредита по целому ряду оснований.

Таблица Сравнение факторинга и кредита

| Характеристика | Факторинг | Кредитование |

| Сроки оформления | Краткосрочный период, обычно в пределах полугода | Только долгосрочный период |

| Обеспечение | Залог не требуется | Для юрлиц требуется наличие залогового обеспечения (в виде недвижимости, оборудования и пр.), поручительства или гарантий |

| Сумма | Сумма зависит от объема продаж поставщика | Сумма кредита обусловлена заранее |

| Цели | Финансирование текущих затрат | Чаще всего для реализации инвестиционных проектов: выход на новые рынки, покупка оборудования и пр. |

| Порядок выплаты | Из общей суммы вычитается комиссия, встречается поэтапная оплата (до/после расчетов) | Единовременно выдается вся сумма кредита |

| Требуемый пакет документов | Обычно финансирование производится с минимальным комплектом документов: накладные, счета-фактуры, договор. | Требуется большой пакет документов, погашение одного кредита не дает гарантии на получение следующего. На каждый кредит — новый договор |

| Погашение задолженности | Долг возвращает третья сторона | Задолженность погашает та же компания, которая брала кредит |

Факторинг в большинстве случаев выгодней кредита. С ним гораздо легче планировать финансовые потоки, т.к. разные покупатели имеют отличный объем заказов и периодичность. Другими словами, не всегда можно спрогнозировать, сколько денежных средств понадобится поставщику. Фактор будет покрывать кассовый разрыв всякий раз, когда это необходимо.

Даже тот факт, что факторинг – не является по сути кредитом является преимуществом, так как не влияет на баланс фирмы.

В числе недостатков факторинга можно выделить его высокую стоимость (в России комиссионные фактора могут достигать 10% от сделки). Также от компании потребуется раскрывать всю информацию о своих покупателях.

Как выбрать фирму для оформления факторинга?

Сегодня на рынке представлено более 100 компаний, оказывающих факторинговые услуги. Это существенно осложняет выбор фактора. Единый алгоритм отбора предоставить сложно, все будет зависеть от целей поставщика.

При выборе фактора стоит ориентироваться на следующие критерии:

- Круг потенциальных покупателей. Если предполагается возникновение сложностей с получением задолженности, стоит обращаться к крупным факторам. Сегодня наиболее значимые позиции на российском рынке факторинговых услуг принадлежат компаниям ВТБ Факторинг, Промсвязьбанк, ФК Открытие и Альфа Банк.

- Позиции в рейтингах, место на рынке. Такая информация есть в обзорах журналов Эксперт, Профиль, АФК (ассоциации факторинговых компаний)

- Отзывы клиентов.

- Гибкость условий компании: каковы этапы взаимодействия, общая схема сотрудничества, сроки обработки документов, сроки финансирования, принимает ли на обслуживание всех компаний-дебиторов или же устанавливает ограничения и пр.

- Стоимость услуг: какова комиссия, из чего она складывается, от каких факторов зависит, есть ли дополнительная комиссия/штрафы за несвоевременную оплату.

- Уровень сервиса, наличие онлайн-кабинета, возможности для электронного документооборота, интеграции с ИТ-системой.

- Величина процента финансирования и ее соотношение с покрытие неоплаты (стандартное предложение сегодня – это 10% от суммы, указанной в выставленном счете-фактуре).

- Устойчивое финансовое положение фактора: это позволит избежать перебоев с оплатой. Можно ознакомиться с финансовой отчетность компании, уточнить круг ее акционеров, источники привлечения фондирования и пр.

- Насколько развита филиальная сеть в компании.

Какие есть риски?

Факторинговые сделки предполагают следующие риски:

- неоплата дебиторской задолженности покупателем – это ключевой риск, который невозможно исключить в любом бизнесе, даже при работе с постоянными клиентами;

- репутационные риски возможны, когда фактор берет на себя обязанности по управлению дебиторской задолженностью; тогда проблемы поставщика с клиентами могут стать достоянием общественности;

- риск мошенничества со стороны поставщика;

- кредитный риск при просрочке или неполном погашении долга;

- политические и валютные риски – их также нельзя избежать, например, сегодня факторы не финансируют поставщиков, чье положение зависит от колебаний курсов валют.

Стоит отметить, что в России в основном практикуется схема регрессивного факторинга. Это минимизирует риски фактора, так как вся ответственность за погашение долга покупателем ложится на поставщика. Именно он рискует своими финансами при отгрузке товара недобросовестным клиентам.

Отличия форфейтинга от факторинга

Форфейтинг предполагает выкуп денежного обязательства, возникшего у покупателя (должника) перед кредитором. В результате сделки форфейтер перекладывает на себя все риски по данной сделке. Поставщик же получает абсолютно всю сумму и отныне не несет ответственности за исполнение/неисполнение обязательств покупателем.

Итак, форфейтинг и факторинг – две принципиально разные модели сотрудничества, которые отличаются между собой по следующим критериям:

- факторинговая операция продолжается максимум 180 дней, тогда как форфейтинговая может длиться и несколько лет;

- фактор перекладывает свои риски на поставщика, если обязательство покупателя не будет исполнено, он вправе потребовать возврата своих денег от поставщика; тогда как форфейтер принимает на себя все платежные риски;

- фактор первоначально уплачивает поставщику определенную часть денег, тогда как форфейтер – всю сумму полностью;

- форфейтер может продать обязательство, фактор – нет.

Факторинг в России

Сегодня факторинговые услуги приобретают все большую популярность в российском бизнес-сообществе.

Многим компаниям на практике удалось оценить их преимущества: благодаря внедрению схемы факторинга в расчеты с контрагентами удается увеличить оборачиваемость компании, не изменяя существенным образом сложившихся бизнес-процессов.

Российская специфика данного рынка состоит в том, что определяющее значение принадлежит факторингу с регрессом (его доля – 55%). Тогда как на Западе преобладает безрегрессивная модель.

Другой отличительной российского рынка является то, что ключевое место на рынке принадлежит крупнейшим кредитным организациям, либо их дочерним подразделениям.

Сейчас рынок факторинга переживает не лучшие времена из-за общего падения торгового сектора. По итогам 2016 года он упал на 10% с точки зрения объема переуступленных в пользу факторов денежных средств, составив 1,85 трлн.р. Особенно упало направление международных факторинговых услуг.

Но не во всех сегментах было отмечено падение: со стороны торговых сетей и крупных промышленных предприятий рынок демонстрировал рост.